Ab dem 1. Januar 2025 tritt eine grundlegende Reform der Grundsteuer in Kraft. Diese Reform wurde notwendig, weil das Bundesverfassungsgericht 2018 die bisherige Berechnungsweise der Grundsteuer für verfassungswidrig erklärt hat. Der Grund: Die aktuellen Steuerberechnungen basieren auf veralteten Grundstückswerten aus den Jahren 1964 (alte Bundesländer) und sogar 1935 (neue Bundesländer). Diese veralteten Werte führen zu ungleichen steuerlichen Belastungen, die laut Gericht nicht mehr mit dem Grundgesetz vereinbar sind.

Was ändert sich konkret?

Durch die Reform wird die Berechnung der Grundsteuer auf aktuelle Bewertungsgrundlagen gestellt. Dabei spielen unter anderem die Lage, Größe und der Bodenrichtwert des Grundstücks, die Art der Bebauung, das Alter der Gebäude und die Wohnfläche eine Rolle. Die Neubewertung soll sicherstellen, dass die Grundsteuer die tatsächliche Wertentwicklung besser widerspiegelt und gerechter wird.

Die Nutzerbesteuerung der Grundsteuer A wird durch die Eigentümerbesteuerung ersetzt.

Für Gebäude, die auf fremdem Grund stehen, gibt es ebenfalls eine Neuerung: Ab 2025 werden sie nicht mehr als eigenständige Einheiten besteuert. Die Steuerpflicht geht in diesen Fällen automatisch auf den Eigentümer des Grundstückes über. Die Steuerpflicht endet ab dem 31. Dezember 2024 automatisch.

Mit der Reform ergeben sich Änderungen bei der Steuerlast: Während für gewerblich genutzte Grundstücke die Steuerlast stärker sinken wird, bleiben private Grundstücke nahezu in der Waage bis auf Neubauten. Dies ist eine Folge der aktualisierten Bewertungskriterien.

Wie wird die neue Grundsteuer berechnet?

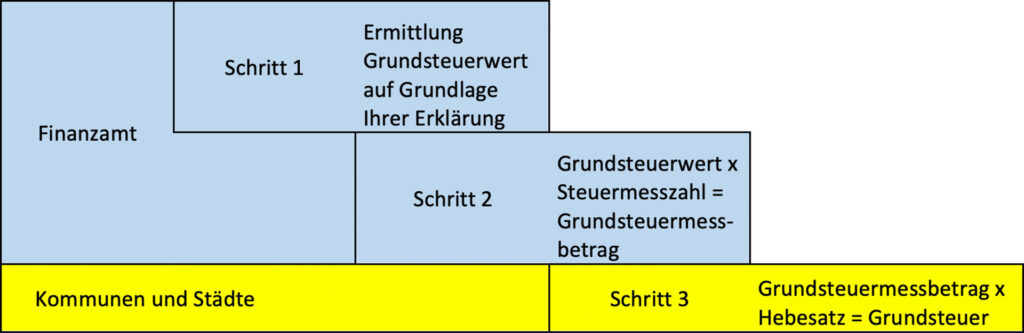

- Grundsteuerwert: Das Finanzamt ermittelt den neuen Grundsteuerwert auf Basis der Feststellungserklärung (Grundsteuerwerterklärung) für jedes bebaute und unbebaute Grundstück sowie für land- und forstwirtschaftliche Betriebe. Dieser Wert ersetzt den bisherigen Einheitswert.

- Grundsteuermessbetrag: Auf Grundlage des neuen Grundsteuerwerts berechnet das Finanzamt den Grundsteuermessbetrag, den es zusammen mit dem Grundsteuerwert an die Eigentümer übermittelt.

- Hebesatz: Die Gemeinde Harztor multipliziert den Grundsteuermessbetrag mit einem Hebesatz, um die endgültige Grundsteuer zu berechnen. Die Höhe des Hebesatzes ist das einzige Mittel, mit dem die Gemeinde das Steueraufkommen beeinflussen kann. Ziel der Reform ist, dass die Grundsteuer „aufkommensneutral“ bleibt, das heißt, die Kommunen sollen insgesamt nicht mehr Einnahmen erzielen als bisher.

Eine einfache Formel für die Steuerberechnung lautet: Grundsteuermessbetrag x Hebesatz = Grundsteuer

Zur Veranschaulichung:

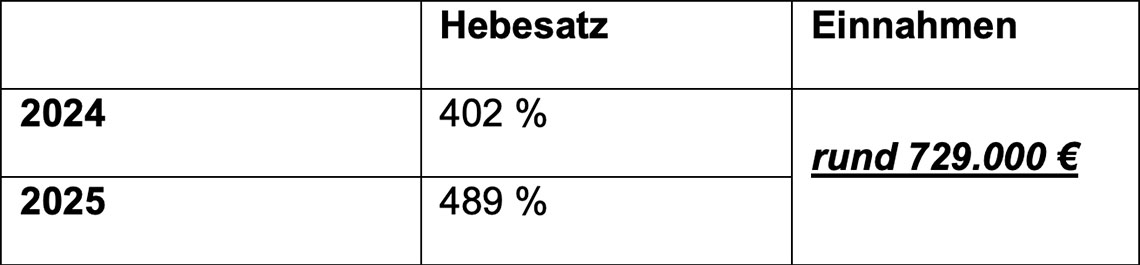

Neue Hebesätze ab dem 1. Januar 2025 für die Gemeinde Harztor

Um die vom Gesetzgeber vorgeschriebene Einnahmenneutralität (keine Minder- oder Mehreinnahmen) herzustellen, steigt der Hebesatz für die Grundsteuer B auf 489% und die Grundsteuer A bleibt bei dem alten Wert von 320%, da die Einnahmen laut Finanzplan erreicht werden. Aus der Reform werden demnach keine Gewinne erzielt, sondern es werden dieselben Einnahmen wie in den Vorjahren generiert.

Widersprüche gegen den Grundsteuerbescheid

Widersprüche gegen die Höhe des Messbetrages, der vom Finanzamt bestimmt wurde, sind bei der Gemeinde erfolglos. In solchen Fällen müssen Änderungsanträge beim Finanzamt eingereicht werden. Wer detaillierte Auskünfte zur Berechnung der neuen Werte und zur Reform selbst benötigt, kann sich an das Finanzamt Sondershausen wenden.

Gemeinde Harztor, Steueramt

Zurück

Zurück Vorwärts

Vorwärts